Interventi sugli impianti di generazione: il quadro degli incentivi

La Comunità Europea ha fissato obiettivi energetici molto stringenti al 2030 e 2050. In quest’ottica, uno degli interventi principali di efficientamento energetico degli immobili da tenere in considerazione è la sostituzione del generatore di calore.

Vediamo di seguito quali possono essere gli incentivi fiscali vigenti di cui si può usufruire per le spese da sostenere.

Generatori di calore: per ogni tipologia detrazioni fiscali differenti

La sostituzione dei generatori di calore obsoleti è ormai una priorità, sia in termini di efficienza energetica, sia in termini di comfort abitativo. Come noto, i generatori di calore possono essere di diversa tipologia: caldaie a condensazione, pompe di calore, sistemi ibridi, generatori a biomassa a seconda della fonte energetica che viene utilizzata. Malgrado le restrizioni previste dalle ultime variazioni normative, le detrazioni fiscali ancora in vigore di cui si può beneficiare per questa tipologia di intervento sono diverse.

Proviamo quindi a far luce sulle varie possibilità fiscali.

Quali incentivi sono ancora vigenti?

La direttiva EPBD (Energy Performance of Building Directive), cosiddetta “Case Green”, in via di approvazione definitiva al Parlamento Europeo, che mira ridurre il consumo di energia nel settore edilizio entro il 2030 e a raggiungere la neutralità climatica entro il 2050, avrà un grande impatto nei prossimi anni.

Diviene sempre più urgente, quindi, prevedere la riqualificazione energetica del patrimonio edilizio esistente e, nello specifico, degli impianti di generazione vetusti.

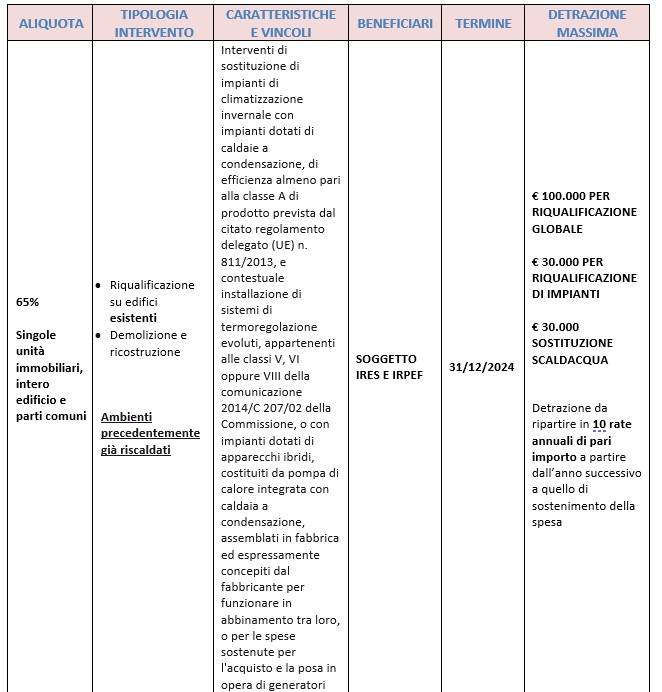

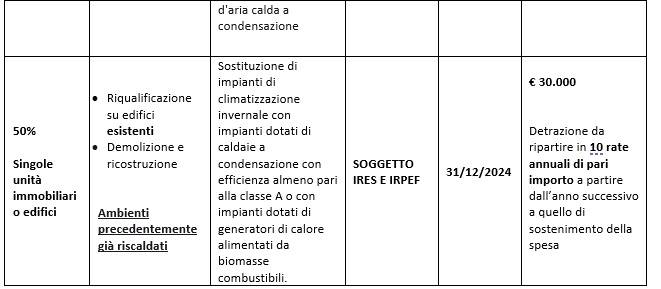

A questo punto, vediamo insieme di seguito il quadro dei bonus fiscali ancora disponibili per quel che riguarda la sostituzione dei generatori di calore.

ECOBONUS ORDINARIO

L’Ecobonus è stato introdotto dalla ex legge 296/2006 modificata con il DL del 04/06/2013 n. 63, articolo 14 del DL n. 63/2013, ripreso dalla Legge di Bilancio 2021 (L. 30.12.2020 n.178) e, come noto, consiste in detrazioni dell’imposta lorda Irpef o Ires, a seconda che il beneficiario sia una persona fisica o un soggetto giuridico, al quale si accede eseguendo interventi finalizzati ad aumentare l’efficienza energetica degli edifici esistenti.

Di seguito le principali caratteristiche dell’Ecobonus ordinario:

Va fatto presente che le percentuali aumentano per i lavori condominiali. Infatti, per gli interventi effettuati sulle parti comuni degli edifici condominiali o che interessano tutte le unità immobiliari di cui si compone il singolo condominio, quando si conseguono gli indici di prestazione energetica previsti dalla norma, le detrazioni aumentano (al 70% o al 75%).

Nel caso in cui sulle parti comuni degli edifici condominiali che siano ubicati nelle zone sismiche 1, 2 e 3, si effettuino opere di efficientamento energetico con la riduzione del rischio sismico, la detrazione aumenta all’80%, se gli interventi determinano il passaggio a una classe di rischio inferiore, ovvero all’85%, se gli interventi determinano il passaggio a due classi di rischio inferiori.

Questo bonus risulta essere la misura di incentivo più indicata per chi ha bassa capienza fiscale e vuole solo sostituire il generatore di calore.

SUPERBONUS

Come molti sapranno, il 28 dicembre 2023 è stato approvato il Decreto Legge recante “Misure urgenti relative alle agevolazioni fiscali di cui agli articoli 119, 119-ter e 121 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n.77”. Questa ennesima modifica normativa ha, di fatto, spento ogni speranza relativamente alla proroga dell’aliquota al 100%.

La norma prevede una rimodulazione dell’aliquota Superbonus, per gli interventi su edifici plurifamiliari o assimilabili, al 70% per il 2024, aliquota destinata a scendere al 65% per il 2025.

Per quanto attiene le unifamiliari, il Superbonus non è più applicabile. Come noto, la proroga al 31 dicembre 2023 era valida solo per coloro i quali alla data del 30 settembre 2022 avessero completato il 30% dei lavori. Per i lavori avviati nel 2023 era prevista una detrazione del 90% solo se la riqualificazione riguardava un immobile adibito ad abitazione principale e con un reddito di riferimento pari a 15.000 euro da parte del beneficiario.

Ricordiamo, però, che alcune categorie di soggetti avranno ancora la possibilità di fruire del Superbonus nella misura totale del 110% dopo il 31 dicembre 2023.

Potranno continuare a beneficiare dell’aliquota al 110% , dello sconto in fattura e della cessione del credito coloro che entro il 31 dicembre 2025 sosterranno spese, relative a qualsiasi intervento di ricostruzione post sismica di edifici danneggiati e resi inagibili nei comuni per i quali sia stato dichiarato lo stato d’emergenza a far data dal 1° Aprile 2009, riguardanti gli importi eccedenti il contributo previsto per la ricostruzione di cui al comma 1-ter (Ecobonus) e/o al comma 4-quater (Sismabonus) ovvero nel caso di applicazione del c.d. “superbonus rafforzato”, alternativo al contributo per la ricostruzione, di cui al comma 4-ter dell’art. 119 del DL 34/2020.

Inoltre, un’altra categoria potrà continuare a usufruire del Superbonus 110% fino al 31 dicembre 2025, potendo optare per cessione del credito o sconto in fattura: stiamo parlando delle organizzazioni non lucrative di utilità sociale (ONLUS), le organizzazioni di volontariato (OdV) iscritte nei registri e le associazioni di promozione sociale (APS) che svolgono attività socio-sanitaria e assistenziale (prestazione di servizi sanitari), nel caso vengano rispettate le seguenti condizioni (comma 10-bis dell'art. 119, D.L. n. 34/2020):

- Devono possedere immobili accatastati in categoria B1, B2 e D4;

- I membri del CDA non devono percepire compensi né indennità di carica.

Come previsto dalla norma, il limite di spesa ammesso alle detrazioni, previsto per le singole unità immobiliari, è moltiplicato per il rapporto tra la superficie complessiva dell'immobile oggetto degli interventi di incremento dell'efficienza energetica, di miglioramento o di adeguamento antisismico previsti ai commi 1, 2, 3, 3-bis, 4, 4-bis, 5, 6, 7 e 8, e la superficie media di una unità abitativa immobiliare, come ricavabile dal Rapporto Immobiliare pubblicato dall'Osservatorio del Mercato Immobiliare dell'Agenzia delle Entrate ai sensi dell'articolo 120-sexiesdecies del decreto legislativo 1° settembre 1993, n. 385, per i soggetti di cui al comma 9, lettera d-bis))

L'ARTICOLO CONTINUA NEL PDF IN ALLEGATO...

Nel proseguo del testo una serie di tabelle che vanno a riepilogare le specifiche del Superbonus ancora in vigore. Inoltre si parlerà di Bonus Casa e Conto Termico.

Ecobonus

Con questo TOPIC si è voluto raccogliere tutti gli articoli pubblicati su INGENIO sul tema del Ecobonus.

Efficienza Energetica

Tutto quello che riguarda il tema dell’efficienza energetica: dall’evoluzione normativa alla certificazione dei prodotti, dall’isolamento termico...

Impianti Termici

Quando parliamo di impianto termico si intende un impianto tecnologico fisso destinato ai servizi di climatizzazione invernale o estiva...

Incentivi

Newws e approfondimenti sugli Incentivi utlizzabili nel settore delle costruzioni.

Sismabonus

Con questo TOPIC si è voluto raccogliere tutti gli articoli pubblicati su INGENIO sul tema del Sismabonus.

Superbonus

Le News e gli approfondimenti che riguardano l’applicazione del SUPERBONUS 110% in edilizia, in particolare l’evoluzione normativa, l’interpretazione dei requisiti anche attraverso i pareri degli esperti.

Condividi su: Facebook LinkedIn Twitter WhatsApp